Loss Aversion

Menschen hassen es zu verlieren. Nein, wirklich! Deshalb sind wir tendenziell zu vorsichtig - auch beim Investieren.

In dieser neuen Serie geht es um ein unangenehmes Thema: unsere eigene Dummheit. Ganz so schlimm, wie es sich anhört, wird es dann aber nicht. Dafür hoffentlich umso unterhaltsamer und lehrreicher. Denn die Wissenschaft hat dieses Thema umfassend untersucht und ist zur Einsicht gelangt: Wir alle sind manchmal etwas dumm!

Das Phänomen, dass wir schlechte Entscheidungen treffen, obwohl wir es eigentlich besser wissen müssten, hat deshalb einen Namen gekriegt: Kognitive Biases. Dabei handelt es sich um Denkfehler, die dazu führen, dass wir uns mit unserem Verhalten selbst schaden. Einer der wichtigsten Forscher auf diesem Gebiet ist Daniel Kahneman, der für seine Arbeit sogar den Nobelpreis gekriegt hat. In seinem Bestseller „Thinking Fast and Slow“ beschreibt er unzählige interessante und oft lustige Experimente, in denen er zeigt, wie wir uns durch «Dummheit» und irrationales Verhalten das Leben selbst schwer machen.

Diese kognitiven Biases haben einen grossen Einfluss auf finanzielle Entscheidungen, besonders beim Anlegen, weshalb sich ein ganzes Forschungsgebiet der Finanzwissenschaften mit dem Thema beschäftigt: die sogenannte «Behavioural Finance» - oder Verhaltensökonomie. In diesem Beitrag beginnen wir die Reihe mit der Vorstellung eines der bedeutendsten kognitiven Biases beim Investieren: Loss Aversion.

Darum geht’s.

Wie der Name schon sagt, mögen wir alle selbstverständlich keine Verluste. Loss Aversion geht aber weiter: In Experimenten hat man festgestellt, dass wir uns viel stärker über den Verlust einer Sache ärgern, als wir uns über den Gewinn der gleichen Sache freuen. Kriegst du beispielsweise 100 Franken geschenkt und verlierst sie kurz darauf, hast du vermutlich einen ziemlich miesen Tag. Und das, obwohl du immer noch gleich viel hast wie davor. Eigentlich unlogisch – und irrational.

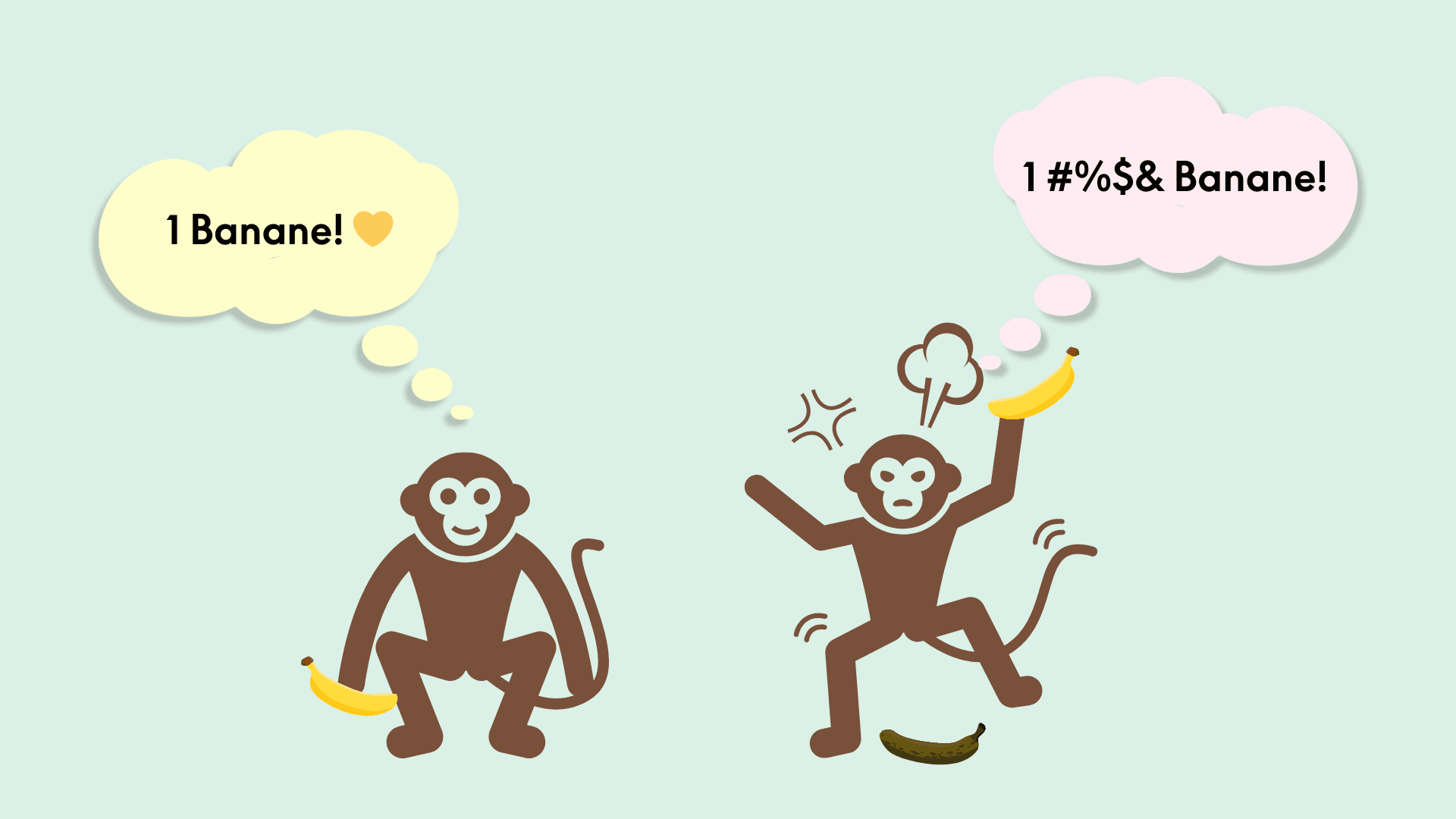

Für alle Freunde von unnützem Wissen: Mit der Loss Aversion sind wir nicht allein. Auch Äffchen kann man damit zur Weissglut treiben: In Experimenten wurde gezeigt, dass Kapuzineräffchen trotz gleicher Essensmenge deutlich glücklicher sind, wenn ihnen zuvor nichts davon weggenommen wurde. Zumindest in diesem Bereich scheint die Evolution also eine kurze Pause eingelegt zu haben.

Darum ist es wichtig.

Beim Investieren nehmen wir Verluste stärker wahr als Gewinne. Auch wenn sie sich aufheben. Die Angst vor möglichen Verlusten hält uns davon ab, überhaupt zu investieren. Ausserdem führt sie dazu, dass wir erst nach einer Rally kaufen und während einem Crash verkaufen. Dadurch verpassen wir einen Grossteil der Gewinne, die bei der Erholung der Aktienmärkte entstehen. Studien haben gezeigt, dass Privatpersonen unter anderem aus diesem Grund schlechte Anleger sind: Im Durchschnitt verlieren sie durch aktives Handeln an den Aktienmärkten ein bis zwei Prozent gegenüber einer einfachen Buy-and-Hold Strategie, bei der man einfach den breiten Aktienmarkt langfristig kauft. Dabei noch nicht einmal berücksichtigt sind die hohen Kosten, die beim Handel mit Aktien zusätzlich anfallen.

Und das lernen wir daraus.

Vorsicht ist immer gut. Aber bei der Entscheidung zu investieren, sollten Risiken und Chancen gleichberechtigt betrachtet werden. Man sollte sich nicht durch irrationale Verlustängste vom Investieren abhalten lassen. Verluste gehören genauso zum Anlegen wie Gewinne. Wenn man verantwortungsvoll und langfristig investiert, überwiegen die Gewinne in der Regel die Verluste. Und: Finger weg von aktiven Handels-Strategien. Damit verliert man zuverlässig Geld.