Was ist eigentlich ein ETF?

«ETF whaat?.»

Bestimmt hat Onkel Hubertus dir bei einer seiner berüchtigten Canapé-Partys neben dem nächsten «grossen Ding» auch schon einmal einen ETF für deine «Core-Allokation» empfohlen. Und vermutlich warst du skeptisch? Im Grunde die völlig richtige Haltung: Finanztipps mit drei Buchstaben versprechen Ärger. Nicht nur, wenn sie von Onkel Hubertus kommen.

ETFs stellen aber tatsächlich die Ausnahme zu dieser Regel dar: «Exchange Traded Funds» ermöglichen dir nämlich, einfach und kostengünstig in viele Aktien (oder andere Anlagen) gleichzeitig zu investieren, und so von der gesamthaften Entwicklung der Märkte zu profitieren. In diesem Artikel erklären wir dir, was es mit ETFs genau auf sich hat, wie sie funktionieren und warum ETFs die viel bessere Investition sind als Einzeltitel. Oder falls du zu faul zum Lesen bist, schau dir einfach unser Erklärvideo zu «Indexfonds und ETFs» an.

Zuerst einmal: Was ist nochmals ein Index?

Die Bezeichnung «Exchange Traded Fund» verrät eigentlich schon weitgehend, worum es sich bei ETFs handelt: um an der Börse gehandelte Fonds. Wenn du «ETF» googelst, wirst du deshalb vermutlich in etwa auf folgende, recht technische Definition stossen: Ein ETF ist ein börsengehandelter Indexfonds, der die Wertentwicklung eines Index abbildet. Hört sich kompliziert an? Ist zum Glück viel einfacher, als es sich anhört.

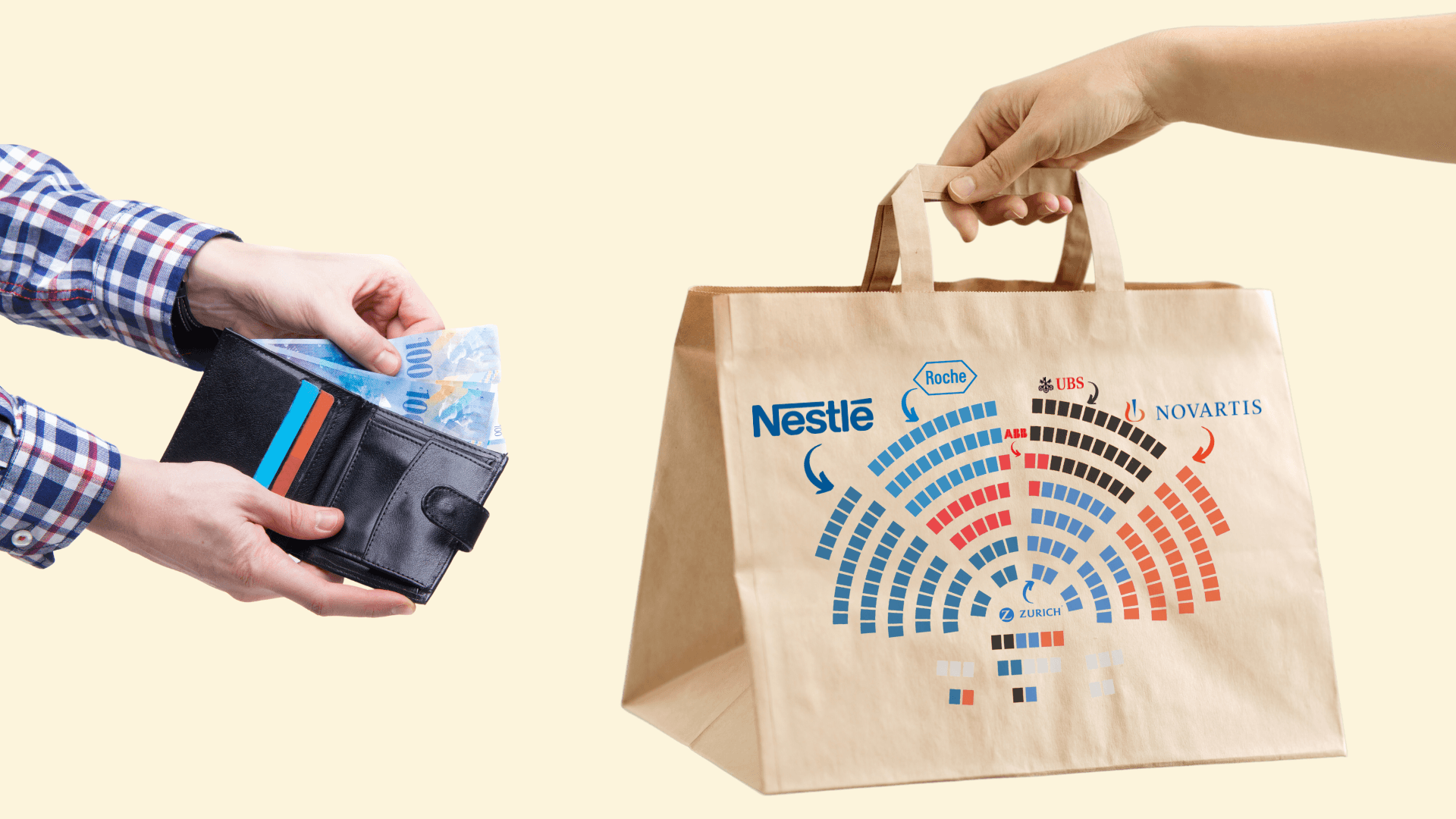

Als erstes muss man dazu allerdings verstehen, was ein Index ist. Die ausführliche Version liest du in unserem Artikel «Was ist eigentlich ein Aktienindex». Die kurze Version: Ein Index ist ein Korb von Finanzinstrumenten wie Aktien, Obligationen oder Rohstoffen. Das Gewicht eines einzelnen Finanzinstruments im Index hängt dabei von seiner Bedeutung ab: Je grösser die Bedeutung, desto mehr Gewicht. Bei einem Aktienindex bestimmt beispielsweise die Marktkapitalisierung, also die Grösse, eines Unternehmens sein Gewicht im Index: Doppelte Grösse bedeutet doppeltes Gewicht im Index. Durch diese Gewichtung bildet ein Index die Entwicklung des Gesamtmarktes ab.

Und das funktioniert folgendermassen: Der Wert eines Aktienindex entspricht dem Wert aller Unternehmen, die im Index enthalten sind. Der Index steigt, wenn der Wert – also der Aktienpreis – der Unternehmen im Index steigt und umgekehrt. Je grösser ein Unternehmen, desto grösser sein Einfluss auf die Wertentwicklung des Index. Ein Index bietet also ein viel besseres und übersichtlicheres Bild der Finanzmärkte als die Entwicklung einzelner Aktien.

Dabei gibt es zahlreiche Indizes, die unterschiedliche Länder, Regionen und Branchen abdecken. Der Swiss Performance Index SPI gilt beispielsweise als schweizerischer Gesamtmarktindex, weil er die Aktien nahezu aller börsenkotierten Unternehmen der Schweiz enthält. Der berühmte Nasdaq Composite Index widerspiegelt dagegen die Entwicklung der US-Tech-Industrie. Daneben gibt es Indizes nicht nur für Aktien, sondern auch für andere Anlageklassen wie Obligationen, Rohstoffe oder Immobilien. Was aber alle Indizes gemeinsam haben: Sie stellen ein Rating oder eine Gewichtung von Finanzinstrumenten auf Basis von vorher klar festgelegten Regeln dar.

Mit einem ETF investierst du in die Finanzmärkte

Indizes sind also eine Art Barometer für die aktuelle Situation an den Börsen. Aber nicht nur. Mit ETFs kann man auch in sie investieren. Dazu kaufen die ETFs alle Anlagen, die im Index enthalten sind in der gleichen Menge und zerstückeln danach alles in identische Anteile. Die Anteile werden an die Börse gebracht, wo man sie täglich kaufen und verkaufen kann. Daher auch der Name Exchange Trade Funds: Es handelt sich um Fonds, die an der Börse gehandelt werden. Dank ETFs kann man also ganz einfach von der breiten Entwicklung der Finanzmärkte profitieren. Und das, ohne selbst eine riesige Menge unterschiedlicher Aktien oder anderer Anlagen kaufen und überwachen zu müssen.

Vielleicht hast du dich gerade gefragt: Ist es nicht ganz normal, dass Fonds an der Börse gehandelt werden? Und warum wird dieser Umstand im Namen von ETFs so stark betont? Es ist tatsächlich nicht selbstverständlich, dass du einen Fonds über die Börse handeln kannst. Die meisten «normalen» Fonds musst du direkt beim Anbieter des Fonds kaufen – und du kannst sie nur diesem wieder zurückverkaufen. Das ist auch der Hauptunterschied zwischen sogenannten Indexfonds und ETFs. Indexfonds investieren genau wie ETFs in Indizes und erlauben so eine Partizipation an der Entwicklung der Finanzmärkte. ETFs sind also nichts anderes als Indexfonds, die an der Börse gehandelt werden.

Die Vorteile von ETFs und Indexfonds

Sowohl ETFs als auch Indexfonds bezeichnet man oft auch als «passive Fonds». Im Gegensatz zu «aktiven Fonds», bei denen die Auswahl und die Gewichtung der einzelnen Anlagen durch einen Portfoliomanager vorgenommen wird, ist die Zusammensetzung von «passiven Fonds» durch den Index vorgegeben und muss deshalb nicht «aktiv» festgelegt werden. Neben der Tatsache, dass die Wissenschaft schon in den 90er Jahren zeigen konnte, dass passive Anlagen mindestens so gut rentieren wie aktive Investments, bieten ETFs noch eine Reihe weiterer wichtiger Vorteile:

- ETFs sind günstig: Insbesondere viel günstiger als aktive Fonds, die von Banken deshalb gerne verkauft werden. Die Verwaltungsgebühr – die sogenannte Total Expense Ratio («TER») – von ETFs liegt in der Regel zwischen 0.1 und 0.3 Prozent pro Jahr. Aktive Fonds kosten oft gegen 1 Prozent oder mehr.

- ETFs sind gut diversifiziert: Weil ETFs in eine sehr grosse Anzahl unterschiedlicher Anlagen investieren, bieten sie eine breite Streuung und reduzieren Schwankungen. Insbesondere besteht dadurch kein Risiko eines Totalverlustes wie bei einer Investition in Einzelanlagen.

- ETFs sind einfach: Der Kauf und die Überwachung eines ETFs anstelle der einzelnen Anlagen ist viel unkomplizierter und günstiger – weil die Handelskosten beim ETF nur einmal anfallen. Die Kosten und der Aufwand für die Verwaltung deines eigenen Portfolios mit Einzeltiteln explodieren schnell, weil du viel handeln musst und dabei jedes Mal Gebühren anfallen. Deshalb macht der Kauf von einzelnen Aktien höchstens bei einem sehr grossen Vermögen Sinn.

- ETFs sind perfekte Grundbausteine: Es gibt ETFs für praktische alle wichtigen Indizes. Ob Aktien Schweiz oder Emerging Markets, Obligationen in Schweizer Franken oder Fremdwährung, Immobilien oder Rohstoffe: Für jedes Anlagesegment gibt es einen entsprechenden Index und damit auch ETFs. ETFs eignen sich deshalb perfekt als modulare Grundbausteine für ein breit diversifiziertes Portfolio.

- ETFs sind transparent und liquide: Weil ETFs auf bekannten Indizes basieren, ist klar festgelegt und öffentlich bekannt, in welche Anlagen sie investieren. Aufgrund ihrer Popularität weisen viele ETFs zudem hohe Volumen und eine sehr gute Handelbarkeit auf. Sie können deshalb jederzeit problemlos gekauft und vor allem verkauft werden.

Worauf sollte ich beim Kauf eines ETFs achten?

Weil ETFs und Indexfonds standardisierte Finanzprodukte mit klaren Regeln sind, herrscht unter den Anbietern grosse Konkurrenz: Für jeden bekannten Index gibt es ETFs von einer Vielzahl verschiedener Anbieter. Diese unterscheiden sich in der Regel – bis auf die Gebühren – kaum voneinander. Die wichtigsten Anbieter von ETFs und Indexfonds in der Schweiz sind iShares von BlackRock, UBS und Swisscanto von der Zürcher Kantonalbank.

Vor dem Kauf eines ETFs gibt es trotzdem einige Details zu beachten:

- Vergleiche die Verwaltungsgebühren von ETFs: Die Gebühren von praktisch identischen ETFs unterscheiden sich je nach Anbieter teilweise deutlich. Deshalb solltest du immer die Total Expense Ratio (TER) der ETFs vergleichen.

- Kaufe grosse ETFs: Zudem solltest du nur ETFs mit einem hohen Fondsvolumen kaufen. Dies wird anhand der «Assets under Management» (AuM) gemessen. Als Faustregel sollten ETFs zumindest 50 bis 100 Millionen AuM aufweisen.

- Berücksichtige die Qualität der ETFs: Auch wenn verschiedene ETFs den gleichen Index abbilden, kann sich ihre Wertentwicklung unterscheiden. Denn nicht immer ist es möglich oder sinnvoll, denn Index exakt zu kopieren. Deshalb kommen bei verschiedenen Anbietern unterschiedliche Strategien für die sogenannte Replikation des Index zum Einsatz. Die Qualität eines ETFs bemisst sich daran, wie exakt er den Index kopiert. Deshalb solltest du ETFs bevorzugen, die eine möglichst geringe Abweichung vom Index aufweisen. Diese Abweichung nennt sich «Tracking Error» und sollte in der Regel in der Grössenordnung von 0.1% pro Jahr oder tiefer liegen.

- Wähle die richtige Anteilsklasse des ETFs: Für viele ETFs gibt es unterschiedliche «Anteilsklassen». Obwohl alle den gleichen Index abbilden, unterscheiden sie sich in gewissen Aspekten. Insbesondere gibt es Anteilsklassen in verschiedenen Währungen. Du solltest versuchen, so oft wie möglich CHF-Anteilsklassen zu kaufen, um unnötige Kosten für Währungswechsel zu vermeiden. Zudem haben viele ETFs auch währungsbesicherte Anlageklassen, welche die Währungsschwankungen der enthaltenen Fremdwährungen neutralisieren.

- Achte auf die Details von ETFs: Einige ETFs betreiben beispielsweise sogenanntes «Securities Lending». Das heisst, sie verdienen zusätzliches Geld damit, ihre Anlagen an Drittparteien auszuleihen. Solche ETFs sind zwar oft noch günstiger, bringen aber auch zusätzliche Risiken mit sich.

Und wie finde ich das alles raus? Für in der Schweiz zugelassene Fonds findest du auf fundinfo die «Factsheets» und «Prospekte», die alle relevanten Informationen enthalten. Am einfachsten identifizierst du einen spezifischen ETF, respektive die genaue Anteilsklasse, anhand der ISIN oder des Valors. Die international gültige ISIN und der Schweizer Valor sind Wertpapierkennnummern die eine eindeutige Identifikation eines Finanzinstruments ermöglichen.

Sobald du dich für einen ETF entschieden hast, brauchst du noch etwas Letztes: dein eigenes Depot bei einer Bank. Danach musst du deinen Kaufauftrag nur noch an deine Kundenberaterin übermitteln und es geht los!

Es geht noch einfacher!

Falls dir das alles zu kompliziert wird, haben wir die perfekte Lösung für dich: Bei Kaspar& kriegst du ein Rundum-sorglos-Paket. Wir investieren mit professionellen Anlagestrategien und kostengünstig für dich in ETFs und Indexfonds und kümmern uns um alle Details. Damit du es nicht musst!

Falls du anfangen möchtest zu investieren, aber dich momentan noch nicht getraust, dann lies doch auch unseren Artikel «Geld investieren in der Schweiz: 7 Tipps für den erfolgreichen Anfang».